- 3분기 순익 1.24조원, 보험사 신규 편입으로 이익 규모 레벨업 및 수익 구조 다변화

- 그룹 보통주 자본 비율 12.92%(E)로 연중 약 80bp 상승, 밸류업 계획 조기 이행 중

- ‘생산적 금융’ 본격화, 금융 본연의 역할 수행을 통한 지속 가능 성장 토대 구축

우리금융그룹(회장 임종룡)이 29일 기업설명회(IR)를 통해 2025년 3분기 누적 당기순이익이 전년 동기 대비 5.1% 증가한 2조7964억원을 시현했다고 밝혔다.

우리금융그룹

우리금융그룹

최근 환율 및 관세 협상 등 대내외 불확실성이 지속되는 가운데, 견조한 순영업수익 성장과 보험사 인수 효과가 맞물리며 실적 성장을 이끌었다. 이에 따라 그룹 ROE는 10.87%(경상 기준 10.09%)로 전 분기 대비 1.74%p 상승하며 수익성이 한층 개선됐다.

3분기 순이익은 1조2444억원으로 전 분기 대비 33% 증가했다. 자산 리밸런싱과 조달 비용 효율화로 은행 NIM이 전 분기 대비 3bp 상승했으며, 은행 WM·카드·캐피탈 부문 영업력 강화와 보험 손익 반영으로 비이자이익도 전 분기 대비 5.3% 늘어나는 등 수익 구조가 다변화됐다.

이번 ‘보험 자회사 편입’은 자본 비율 영향을 최소화하면서 종합 금융그룹 체계를 완성한 것으로, 비은행 부문 경쟁력 강화와 그룹사 간 시너지 확대의 계기가 됐다. 실제로 방카슈랑스 판매에서 동양·ABL 비중이 3개월간 약 13%p 상승해 22.5%를 기록하는 등, 향후 은행과 비은행의 균형 성장과 자회사 간 시너지 극대화를 통해 성장 기반이 더욱 견고해질 전망이다.

또한 우리금융은 경기 둔화 우려에 선제적으로 충당금을 적립해 자산건전성을 강화했다. 그 결과 NPL 비율은 0.70%, 은행은 0.31%를 기록했으며, 은행 연체율은 0.36%로 하락했다. NPL커버리지 비율도 그룹 130.0%, 은행 180.9%로 반등하며 주요 건전성 지표가 전반적으로 개선됐다.

그룹 보통주 자본 비율은 12.92%(E)를 기록했다. 환율 상승과 M&A 자본 부담 등에도 오히려 전 분기 대비 약 10bp 증가, 업종 내 뚜렷한 개선세를 보이며 탄탄한 자본 관리 역량을 입증했다. 이에 연말 목표치인 12.5%는 물론, 중장기 목표 13% 조기 달성도 가시권에 있어, 속도감 있는 밸류업 계획 이행이 가능해질 것으로 보인다. 더불어 우리금융 이사회는 지난 24일, 3분기 분기 배당으로 주당 배당금 200원을 결정, 안정적인 주주환원 기조를 이어가며 시장 신뢰를 더욱 공고히 하고 있다.

우리금융은 자산리밸런싱 등 자산 구조의 질적 개선 노력으로 보통주 비율이 13% 수준에 근접하며 그룹 재무구조가 빠르게 개선됐으며 4분기부터는 지난달 발표한 ‘미래 동반성장 프로젝트’를 통해 생산적 금융 전환에 주도적인 역할을 수행할 계획이다. 이를 통해 2026년에도 그룹의 성장 모멘텀과 수익성을 한 단계 더 높여 나갈 것이라고 말했다.

건설 산업 반등 초입에서 길을 묻다… 메쎄이상 ‘2026 코리아빌드위크’ 킨텍스서 개막

건설시장은 수주·인허가·착공 등 선행지표 부진의 영향이 시차를 두고 이어지며, 상방 요인보다 하방 리스크가 우세한 환경이 지속되고 있다. 대한건설정책연구원은 이러한 여건 속에서 2026년 건설 경기의 반등 폭이 2% 전후에 머물 것으로 전망했다. 다만 선행지표인 수주가 2026년 4% 상승하며 점진적인 회복 조짐을 보이는 가운데, 국내 건축·건설 산업의 현재와 향후 방향성을 한눈에 살펴볼 수 있는 대형 산업 전시회가 개막했다. 국내 최대 건설·건축·인테리어 전문 전시회인 ‘2026 코리아빌드위크(KOREA BUILD WEEK)’가

건설 산업 반등 초입에서 길을 묻다… 메쎄이상 ‘2026 코리아빌드위크’ 킨텍스서 개막

건설시장은 수주·인허가·착공 등 선행지표 부진의 영향이 시차를 두고 이어지며, 상방 요인보다 하방 리스크가 우세한 환경이 지속되고 있다. 대한건설정책연구원은 이러한 여건 속에서 2026년 건설 경기의 반등 폭이 2% 전후에 머물 것으로 전망했다. 다만 선행지표인 수주가 2026년 4% 상승하며 점진적인 회복 조짐을 보이는 가운데, 국내 건축·건설 산업의 현재와 향후 방향성을 한눈에 살펴볼 수 있는 대형 산업 전시회가 개막했다. 국내 최대 건설·건축·인테리어 전문 전시회인 ‘2026 코리아빌드위크(KOREA BUILD WEEK)’가

부산영상위원회, 2026년 뉴미디어 콘텐츠·장편다큐멘터리 지원사업 공고

부산영상위원회(운영위원장 강성규)가 부산 지역의 우수 영상콘텐츠 발굴과 제작 활성화를 위해 ‘2026 부산제작사 뉴미디어 콘텐츠 제작지원사업’과 ‘2026 부산 장편다큐멘터리 단계별 지원사업’을 공고하고 본격적인 지원에 나선다. ‘부산제작사 뉴미디어 콘텐츠 제작지원사업’은 급변하는 OTT·뉴미디어 시장 환경에 대응해 부산의 우수한 드라마 기반 영상콘텐츠를 다양한 포맷으로 발굴하고자 지난해부터 시리즈, 숏폼 등 지원 포맷을 대폭 확대해 운영해왔다. 올해 역시 부산제작사가 제작하는 다양한 포맷의 영상콘텐츠에 대한 지원을 이어간다. 최소

부산영상위원회, 2026년 뉴미디어 콘텐츠·장편다큐멘터리 지원사업 공고

부산영상위원회(운영위원장 강성규)가 부산 지역의 우수 영상콘텐츠 발굴과 제작 활성화를 위해 ‘2026 부산제작사 뉴미디어 콘텐츠 제작지원사업’과 ‘2026 부산 장편다큐멘터리 단계별 지원사업’을 공고하고 본격적인 지원에 나선다. ‘부산제작사 뉴미디어 콘텐츠 제작지원사업’은 급변하는 OTT·뉴미디어 시장 환경에 대응해 부산의 우수한 드라마 기반 영상콘텐츠를 다양한 포맷으로 발굴하고자 지난해부터 시리즈, 숏폼 등 지원 포맷을 대폭 확대해 운영해왔다. 올해 역시 부산제작사가 제작하는 다양한 포맷의 영상콘텐츠에 대한 지원을 이어간다. 최소

공동주택 인터넷 설비 공용전기 전수조사…입주민 부담 전액 보상

공동주택 인터넷 설비 공용전기 전수조사…입주민 부담 전액 보상

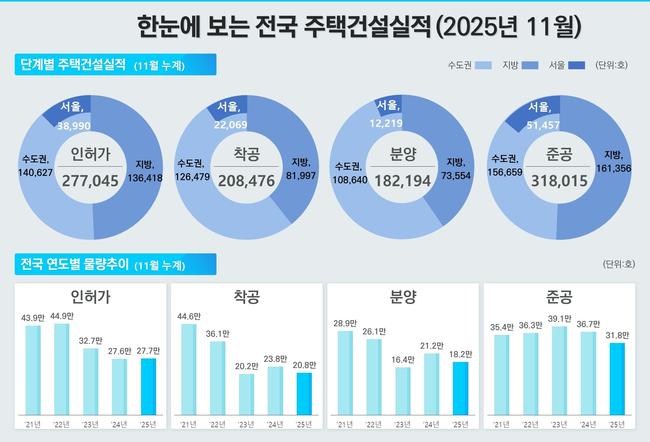

11월 주택 인허가 늘고 착공·분양은 감소… 수도권 쏠림 지속

11월 주택 인허가 늘고 착공·분양은 감소… 수도권 쏠림 지속

김종철 방미통위 위원장, 대전‧세종 찾아 민생‧안전 현장 점검

김종철 방미통위 위원장, 대전‧세종 찾아 민생‧안전 현장 점검

지티지웰니스, ‘KIMES 2019’ 참가… 피코 레이저 및 개인용 미용기기 신규 론칭

지티지웰니스, ‘KIMES 2019’ 참가… 피코 레이저 및 개인용 미용기기 신규 론칭

목록

목록